在泰國設立公司或經營業務,稅務合規是至關重要的一環。尤其是對外籍企業主來說,理解“企業所得稅(CIT)”、“增值稅(VAT)”和“預扣稅(WHT)”三者之間的區別,是合法運營與高效節稅的第一步。

一、泰國企業所得稅(Corporate Income Tax, CIT)

定義:企業所得稅是對泰國公司年度淨利潤徵收的稅種。

適用對象:

- 所有在泰國註冊的有限公司(Thai Company)

- 在泰國設有常設機構的外國公司分支機構

稅率說明:

- 標準稅率:20%

- 小微企業稅率優惠:

- 利潤不超過300,000泰銖:免稅

- 300,001 - 3,000,000泰銖:15%

- 超過3,000,000泰銖:20%

申報時間:每年一次,須在會計年度結束後150天內提交。

二、泰國增值稅(Value Added Tax, VAT)

定義:增值稅是對商品或服務銷售環節徵收的間接稅,最終由消費者承擔。

適用對象:

- 年營業額超過180萬泰銖的企業必須強制註冊VAT帳號。

- 進出口企業幾乎必須註冊VAT。

稅率說明:

- 標準稅率:7%

- 免稅行業:教育、醫療、農業等特定領域

申報時間:每月15日前提交上月VAT申報表及繳納稅款。

進項稅抵扣機制:企業可通過抵扣進項VAT,降低稅務負擔。

三、泰國預扣稅(Withholding Tax, WHT)

定義:預扣稅是付款方代替稅務局提前扣除稅款的一種機制,適用於支付各類費用時。

適用場景:

- 顧問費、技術服務費、租金、利息、股息、佣金等付款

- 適用於支付對象為自然人或公司(尤其是非居民)

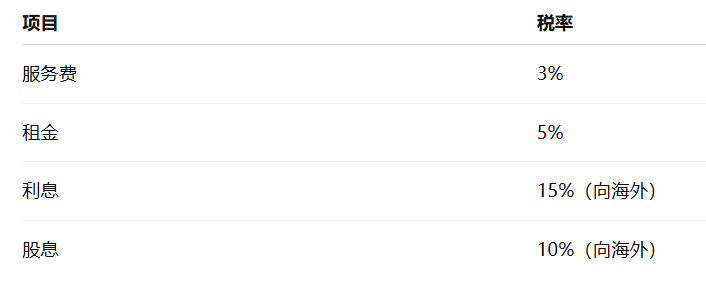

稅率說明(部分):

申報時間:每筆付款後的7日內申報並繳納稅款

四、总结

理解企業所得稅、增值稅與預扣稅的區別,不僅是泰國公司合規運營的基礎,也關係到稅負最佳化與合法節稅。三種稅種在申報頻率、徵稅對象和用途上各有不同,企業應根據自身經營模式做好稅務規劃。