泰國作為東南亞的重要經濟體,吸引了大量外籍人士和企業在此投資、生活。了解**泰國個人所得稅(PIT)和公司所得稅(CIT)是順利經營與居住的基礎。本文將為你全面梳理泰國所得稅體系,助你輕鬆應對稅務合規!

一、什麼是泰國個人所得稅(PIT)?

泰國個人所得稅(Personal Income Tax,簡稱PIT),是指在泰國居住或獲得泰國來源收入的個人需要繳納的稅款。無論是泰國居民、外籍雇員,還是短期停留人士,只要涉及泰國收入,都需關注PIT規定。

1.1 泰國稅務居民定義

- 根據泰國稅法,符合以下條件之一,即視為稅務居民:

- 每年在泰國居住滿180天以上;

- 在泰國擁有固定住所,且有長期居留計劃。

1.2 應稅收入範圍

- 泰國個人所得稅適用以下收入類型:

- 工資、薪金、獎金

- 自由職業者收入

- 租金收入

- 利息、紅利

- 財產出售收益

注意:即使是在國外賺取的收入,只要匯入泰國且在當年使用,也需要納稅。

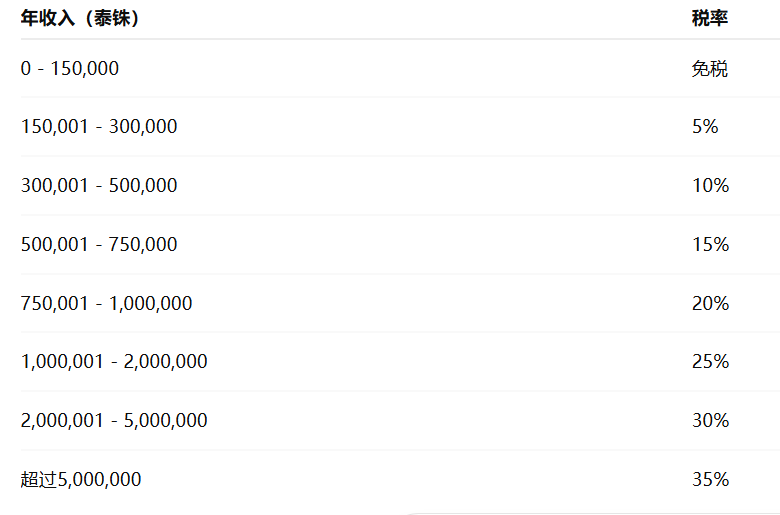

1.3 稅率表

1.4 主要扣除項目

- 個人基本扣除:60,000泰銖

- 配偶扣除:60,000泰銖(如適用)

- 子女扣除:每名子女30,000泰銖

養老保險、教育支出、慈善捐贈等也可享受額外扣除。

二、什麼是泰國公司所得稅(CIT)?

公司所得稅(Corporate Income Tax, 簡稱 CIT)是指對在泰國註冊成立或在泰國開展業務的公司和法人實體徵收的稅款。

2.1 納稅主體

- 泰國註冊公司

- 外國公司在泰國設立的分支機構或代表處

- 合作社、基金會(如有應稅收入)

2.2 標準稅率

一般公司:20%

小型企業(SME)優惠稅率:

- 淨利潤首30萬泰銖:0%

- 30萬泰銖 - 300萬泰銖:15%

- 超過300萬泰銖部分:20%

註:SME需註冊資本不超過500萬泰銖,年收入不超過3000萬泰銖。

2.3 報稅要求

- 年終決算申報:公司財年結束後150天內提交。

- 暫繳稅(半年報):財年中期需進行一次稅款預繳。

2.4 常見可扣除費用

- 員工薪資支出

- 辦公室租金

- 業務相關差旅費

- 法定折舊與攤銷

- 行銷與廣告費用等

三、常見問題答疑(FAQ)

Q1:外國人在泰國工作的薪水需要繳納個人所得稅嗎?

A1:需要。只要來源於泰國,即便未達到稅務居民標準,也需就泰國來源收入繳稅。

Q2:泰國公司可以使用哪些合法方式降低CIT負擔?

A2:合理利用稅前扣除項目(如養老金、慈善捐贈)、申請SME資格,或設立在特定優惠區(如東部經濟走廊 EEC)。

Q3:如果漏報或遲交稅務申報會有什麼後果?

A3:將面臨罰款、滯納金,情節嚴重者可能會導致商業執照受限甚至刑事責任。

四、結語

無論是個人在泰國工作生活,還是企業在泰國投資經營,了解並遵守稅務法規都是穩健發展的關鍵。建議結合自身情況,必要時尋求專業稅務顧問的協助,確保高效合規運作。

如需了解更多關於泰國稅務諮詢、公司設立或簽證服務,歡迎隨時聯繫我們的專業團隊!